Nuova applicazione: calcolo Ravvedimento Operoso per le Imposte Dirette

A cura della Redazione.

E’ disponibile sul nostro sito una nuova applicazione gratuita che consente di calcolare la sanzione ridotta e gli interessi dovuti in caso di ravvedimento operoso per le principali imposte dirette, così come disciplinato dall’art. 13, del D.Lgs 471/97, e visualizzare i codici tributo da inserire nel modello F24.

La nuova utility fa parte delle applicazioni dell’area fiscale ed è disponibile nel menu “Dichiarazione dei Redditi“.

La normativa di riferimento è aggiornata alle ultime disposizioni vigenti, compreso il c.d. ‘ravvedimento sprint’ che riduce ulteriormente la sanzione entro i primi 15 giorni dalla scadenza e la riduzione del 50% nei primi 90 giorni, che si aggiungono a quelle già previste dal citato art. 13.

La normativa di riferimento è riassunta nella pagina dell’applicazione dove sono presenti i link alle relative disposizioni di legge.

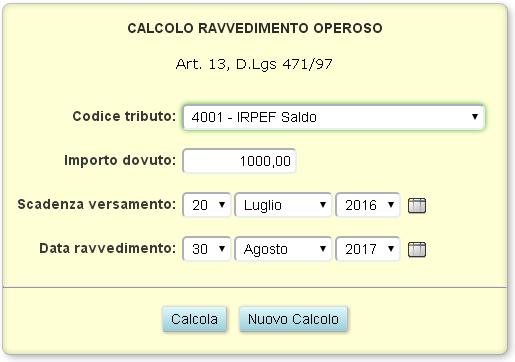

Maschera per l’inserimento dei dati

La maschera con i campi da compilare per il calcolo è molto semplice:

e contiene i seguenti campi, tutti obbligatori:

Codice tributo:

E’ necessario prima di tutto scegliere per quale imposta si intende calcolare il ravvedimento operoso attraverso il menu a tendina dei ‘codici tributo’ con la relativa descrizione.

Sono disponibili attualmente i seguenti tributi:

- 4033 – IRPEF 1° Acconto

- 4034 – IRPEF 2° Acconto

- 4001 – IRPEF Saldo

- 3801 – Addizionale Regionale

- 3843 – Addizionale Comunale Acconto

- 3844 – Addizionale Comunale Saldo

- 3812 – IRAP 1° Acconto

- 3813 – IRAP 2° Acconto

- 3800 – IRAP Saldo

- 1790 – Reg. Forfettario 1° Acconto

- 1791 – Reg. Forfettario 2° Acconto

- 1792 – Reg. Forfettario Saldo

- 1793 – Reg. Vantaggio 1° Acconto

- 1794 – Reg. Vantaggio 2° Acconto

- 1795 – Reg. Vantaggio Saldo

- 1840 – Cedolare Secca 1° Acconto

- 1841 – Cedolare Secca 2° Acconto

- 1842 – Cedolare Secca Saldo

- 4025 – Imposta Sostitutiva Nuove Iniziative

- 2001 – IRES 1° Acconto

- 2002 – IRES 2° Acconto

- 2003 – IRES Saldo

- 2018 – Maggioraz. IRES Società Non Operative 1° Acc

- 2019 – Maggioraz. IRES Società Non Operative 2° Acc.

- 2020 – Maggioraz. IRES Società Non Operative Saldo

Importo dovuto:

E’ l’importo dell’imposta non pagata in tempo utile che si intende versare avvalendosi del ravvedimento operoso.

Scadenza versamento:

In questo campo bisogna inserire la scadenza del tributo, ossia la data ultima in cui doveva essere versata l’imposta.

Data ravvedimento:

E’ la data in cui si intende effettuare il versamento e può essere anche una data futura.

Risultato del calcolo

Nella pagina del risultato l’applicazione, oltre a calcolare la sanzione ridotta e gli interessi dovuti, fornisce anche l’indicazione della normativa applicata indicando le riduzioni espresse in forma frazionaria e percentuale.

Il calcolo degli interessi è dettagliato in base al tasso di legge vigente ed è riportato anche il numero di giorni di ritardo.

Per la compilazione del modello di versamento l’applicazione predispone anche un semplice prospetto sulla falsa riga del riquadro del modello F24, come si vede nella fig. seguente:

Si precisa che nel modello di versamento bisogna indicare sempre la sanzione e gli interessi in righe separate rispetto al tributo e che, per ogni tributo oggetto del ravvedimento, tali codici possono cambiare.

Nell’esempio il codice 4001 è relativo al tributo “Saldo IRPEF”, il codice “8901” è relativo alla sanzione e il codice “1989” agli “interessi”.

Per la cedolare secca avremo invece: codice “8913” per la sanzione e “1992” per gli interessi e così via per le altre imposte.

Ricordiamo infine che l’applicazione è gratuita e che la maschera può essere condivisa sul proprio sito web utilizzando l’apposito “codice per webmaster“.